投資(お金)の勉強136 【初心者にオススメ!!長期の「積立投資」】

投資手法は、たくさんあるけど、なにがおすすめにゃ??

- 短期トレード

- インデックス投資

- バリュー

- グロース

- モメンタム

- 高値ブレイク

- 順張り

- 逆張り

うーん、難しいねえ(>_<)

個人的には

長期のインデックス投資が

とてもおすすめだよ(^^)

猫は、すぐにお金持ちになりたいから、短期トレードがいいにゃ

ええーーー

短期トレードより

長期投資の方が良いと思うよ~

それなら、長期投資の「メリット」を教えてにゃ~

いいよ(^_-)

長期投資の素晴らしさについて

詳しく説明するね!

よろしくにゃ

長期的運用で「積立投資」は有効なのか

今回は「貯めながら増やしていく着実な資産形成法」として注目したい「積立投資(定時定額投資)」の意義と効果について解説する。

この積立投資は、なんと言っても初心者の「投資は大きな金額が必要ではないか?」「投資はタイミングが難しいのではないか」といった心理的なプレッシャーを和らげる面がある。

積立投資は、投資信託やETF(上場投資信託)を定期的(毎月や四半期ごとに)に一定額ずつ買い足していく方法のこと。

同じ金額で投資を積み増していくので、市場が下落する局面では比較的多くの数量(口数)を購入できる一方、市場が上昇している局面では比較的少ない数量しか購入できないメリットがある。

これは「ドルコスト平均法」とも呼ばれる方法である。

米国では広く一般投資家の資産形成に役立っていて、日本でも普及が進んでいる。

「上がる」「下がる」といった相場観に従って売買をするのではなく、少額でも定額を一定期間、投資するため、長期的に値上がりが期待できる市場の場合は、「安いときに多くの口数が買えた効果」が功を奏し、投資成果として効率的で合理的であると言われている。

実際はどうなのか。

では長期市場の実績に基づき、日本株式と、外国株式(日本を除いた世界株式)の積立投資をシミュレーションし、その投資効果を検証したいと思う。

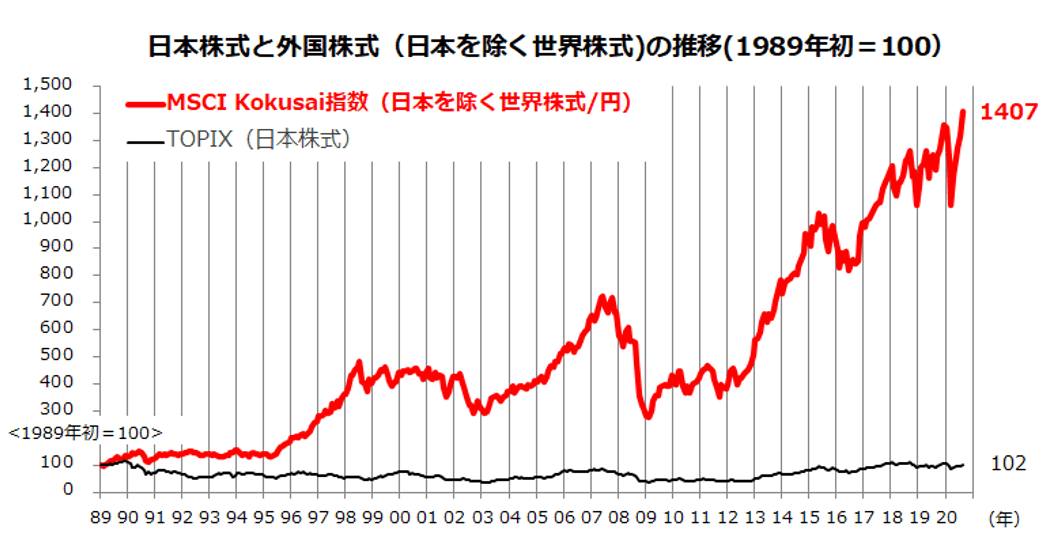

まずは、1989年初来の日本株式のベンチマーク(指標)のひとつであるTOPIX(東証株価指数)と、外国株式のベンチマークのひとつであるMSCI コクサイインデックス(円換算)の推移を示した下図を見てほしい。

ここから浮き彫りになるのは、長期投資を実践してきた場合、外国株式のパフォーマンスが日本株式を「圧倒している」という事実。

【日本株式と外国株式の長期市場実績】

出典:楽天証券

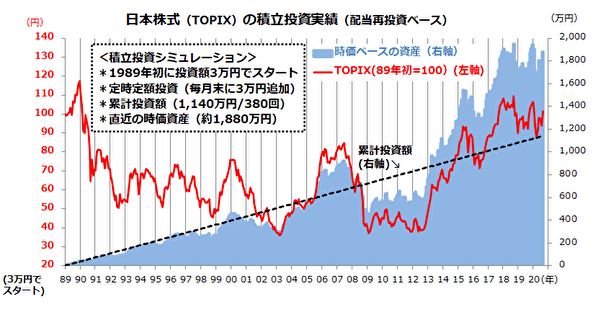

日本株式だけに積立投資してきた場合の検証

1989年1月末に3万円を日本株式(TOPIXに連動するインデックス投信やETFをイメージ)に投資し、その後、毎月末に3万円を投資し続けてきたと仮定する。

このシミュレーションでは、2020年8月までに計380回投資をし、累計投資額(簿価ベース)は1,140万円となる(=3万円×380回)。

これが前述したドルコスト平均法の効果で、投資元本の時価評価額の実際は1,880万円に膨らんでいる(下図)。

先ほどの図表を見ると、1989年初来の日本株式(TOPIX)のリターンは+2%。

つまり、1989年初に100万円を日本株式のみに投資した場合、たった2万円しか増えなかったことになる。

1,000万円を投資したと仮定しても、投資成果は20万円分増えただけ。

累計投資額の1,140万円を1989年初時点で一度に投資したとしても、収益率は2%に留まったことになる。

一方、積立投資を実践した場合、1989年初以降の380カ月後に740万円のリターン(1,880万円-1,140万円)が得られた。

物価上昇率などを勘案すれば、1989年初にまとまった資金を投資したより、「貯めながら増やすことができた」ことになる。

【日本株式に3万円ずつ定時定額投資した場合】

※1989年初来

出典:楽天証券

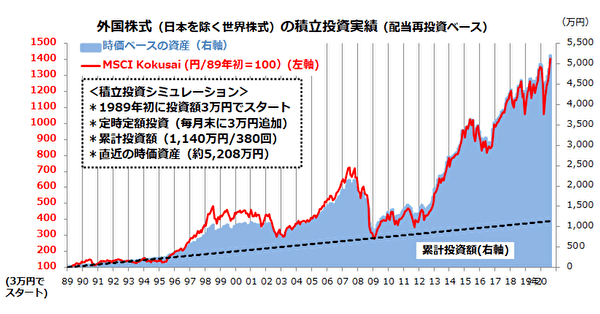

グローバルグロースを資産形成に取り込んだら

一方、1989年初に3万円を外国株式(MSCI コクサイインデックスに連動するインデックス投信やETFをイメージ)に投資し、その後も毎月末に3万円を継続的に投資してきた場合を考えてみよう。

前述と同様、2020年8月まで380回の定時定額投資を実践すると、累計投資額は簿価ベースで同じく1,140万円(=3万円×380回)。

これがドルコスト平均法の効果で、投資元本の時価評価額は380カ月後に5,208万円に膨らんでいる。

同じ積立投資を実践したとしても、日本株式に比べて外国株式は「投資成果が約3,328万円も上回った」(=5,208万円-1,880万円)。

投資環境の変化に応じて下落(為替差損も含めて)することは少なくなかったが、長期的に外国株式のリターンが日本株のリターンを大きく上回ったことで、着実に資産を増やすことができたことを意味している。

1989年初に100万円を外国株式に投資した場合でも、投資元本は約1,407万円に増えている(2020年8月末時点)。

とは言っても、そのような多額の元本を最初から投資できるか否かは、投資家の資金繰りや、投資家がまとまった金額を一度に投資することによるリスクをどう感じたかというリスク許容度によると思う。

今回のシミュレーションでは、毎月定額ずつを着実に投資し続ける方法(定時定額投資)。

長期投資という意味では同様だが、「時間分散によるドルコスト平均法」が期待できる点に注目していただきたい。

【外国株式に3万円ずつ定時定額投資した場合】

※1989年初来

出典:楽天証券

国際分散投資で「貯めながら増やす」意義

検証した日本株式と外国株式の長期パフォーマンスは、日本と外国の経済成長や利益成長を巡る「期待の差」を反映してきた市場実績と考えられる。

今後についても、長期で見たファンダメンタルズ(経済の基礎的条件)や成長期待を資産形成に取り込もうとするなら日本株式だけでなく「外国株式も積立投資の対象として検討していくほうがベター」である。

積立投資は、1回(定額)に必要とされる投資資金が比較的少額で、一度に多額の投資をするよりも、初心者にとっても心の負担が小さいと言える。

また、投資タイミング(買い時)を分散することで、市場の「マーケットリスク」(タイミングリスク)も分散することができる。

初心者だからこそ取り組みやすい資産形成法として、「積立投資」に注目してみてはいかがだろうか。

なるほどにゃ✍✨

どう? 考え変わった?

変わったにゃ~

長期の国際分散投資はすばらしい手法にゃ

短期トレードは

投資というよりも

投機に近い手法だよ!!

投資初心者には、長期の積立投資がおすすめにゃ✨

おすすめです(*^^*)

高配当株投資で『不労所得を得る方法』に興味がある方は、こちらの記事にまとめてありますので、ぜひ読んでみてください。

世界水準の資産運用を(あなたの代わりに)すべて自動で行ってくれるサービスに興味がある方は、こちらの記事にまとめてありますので、ぜひ読んでみてください。

非課税口座(つみたてNISA・iDeCo)を活用した長期のインデックス投資に興味がある方は、こちらの記事にまとめてありますので、ぜひ読んでみてください。

究極の安全資産『金(ゴールド)投資』に興味がある方は、こちらの記事にまとめてありますので、ぜひ読んでみてください。

少額(1万円~)始められる『不動産投資』に興味がある方は、こちらの記事にまとめてありますので、ぜひ読んでみてください。

希少性の高い(発行上限数が2,100万枚)『ビットコイン投資』に興味がある方は、こちらの記事にまとめてありますので、ぜひ読んでみてください。

自分に合った自動売買プログラムを選び、少額から『FX自動売買取引』を始めたい方は、こちらの記事にまとめてありますので、ぜひ読んでみてください。